Tax & Legal Insights

Conversione Milleproroghe e altre novità

13 Marzo 2023

1. Proroga comunicazione cessione crediti edilizi/ sconto in fattura

Viene prorogato dal 16/3/2023 al 31/3/2023 il termine per la comunicazione all’Agenzia delle Entrate delle opzioni, riferite a detrazioni edilizie, per la cessione del credito o lo sconto sul corrispettivo ex art. 121 del D.L. 34/2020, in relazione alle spese sostenute nel 2022 e alle rate residue non fruite delle detrazioni riferite alle spese sostenute nel 2020 e nel 2021.

2. Proroga comunicazione degli amministratori di condominio all’agenzia delle entrate

Viene prorogato dal 16/3/2023 al 31/3/2023 il termine entro cui gli amministratori di condominio devono comunicare all’Agenzia delle Entrate, ai sensi dell’art. 2 del D.M. 1/12/2016, i dati relativi alle spese sostenute nel 2022, anche nel caso in cui sia stata esercitata l’opzione per lo sconto in fattura / cessione del credito corrispondente alla detrazione spettante a ciascun condomino:

- per gli interventi “edilizi” (recupero del patrimonio edilizio, recupero e restauro della facciata, riqualificazione energetica, antisismici, rimozione delle barriere architettoniche, sistemazione a verde e installazione di colonnine per la ricarica di veicoli elettrici, compresi gli interventi agevolati con il superbonus ex art. 119 del D.L. 34/2020) effettuati sulle parti comuni del condominio. Si specifica che vanno indicate le quote di spesa imputate ai singoli condomini;

- per l’acquisto di mobili e di grandi elettrodomestici, finalizzati all’arredo delle parti comuni dell’immobile oggetto di ristrutturazione.

3. Soppressione delle opzioni per la cessione della detrazione o per lo “sconto sul corrispettivo”

A decorrere dal 17/2/2023 è stata sostanzialmente soppressa la possibilità di optare per la cessione del credito relativo alla detrazione spettante per gli interventi “edilizi” effettuati o per il c.d. “sconto sul corrispettivo”, ai sensi dell’art. 121 comma 1 lettere a) e b) del D.L. 34/2020.

L’impossibilità riguarda quindi tutti gli interventi elencati nel comma 2 del citato art. 121, sia con la detrazione del 110% – 90% sia con le detrazioni “ordinarie”.

Da ciò consegue che i soggetti che sostengono spese per gli interventi agevolati possono soltanto utilizzare la detrazione spettante direttamente nella dichiarazione dei redditi. È prevista, tuttavia, una clausola di salvaguardia in base alla quale è ancora possibile optare per la cessione della detrazione o lo sconto sul corrispettivo, con riguardo a tutti gli interventi per i quali, anteriormente alla data del 17/2/2023, risultano già presentati i titoli edilizi abilitativi (art. 2 commi 2 e 3 del D.L. 11/2023).

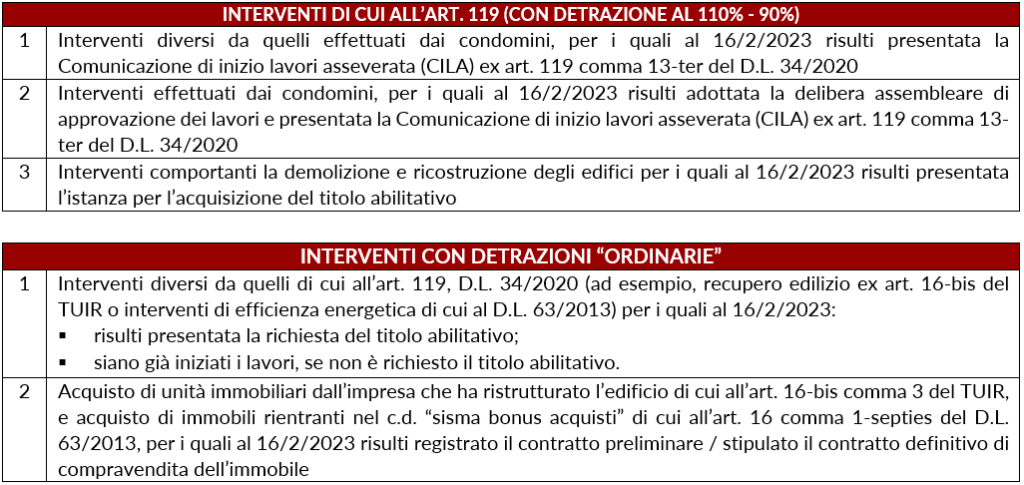

Di seguito le fattispecie per le quali è ancora possibile esercitare l’opzione:

Si specifica che nel caso in cui sia accertata la mancata sussistenza, anche parziale, dei requisiti che danno diritto alla detrazione d’imposta, l’Agenzia delle Entrate provvede al recupero dell’importo corrispondente alla detrazione non spettante nei confronti dei soggetti beneficiari (art. 121 comma 5 del D.L. 34/2020).

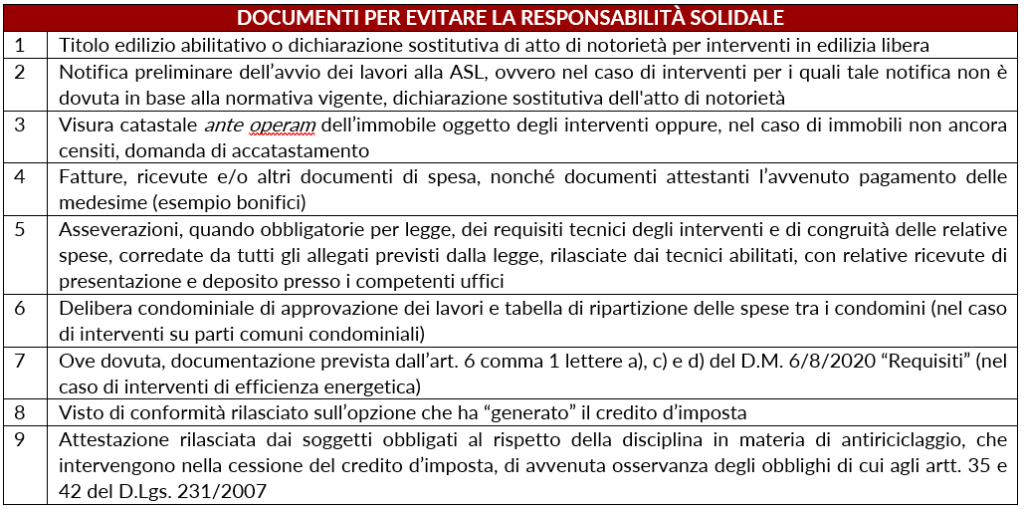

In presenza di concorso nella violazione con dolo o colpa grave, anche i fornitori che hanno applicato lo sconto e i cessionari sono solidalmente responsabili. È prevista l’esclusione da detta responsabilità solidale per i cessionari (compresi correntisti diversi dai consumatori o utenti) nel caso dimostrino di:

- aver acquisito il credito d’imposta;

- essere in possesso della documentazione richiesta dal nuovo comma 6-bis dell’art. 121 del D.L. 34/2020, per poter beneficiare della detrazione.

Con riguardo a quest’ultimo punto, occorre dimostrare di essere in possesso della seguente documentazione, relativa alle opere che hanno originato il credito d’imposta:

Il mancato possesso della documentazione non costituisce, da solo, causa di responsabilità solidale per dolo o colpa grave del cessionario, il quale può fornire, con ogni mezzo, prova della propria diligenza o non gravità della negligenza.

L’onere della prova della sussistenza dell’elemento soggettivo del dolo o della colpa grave del cessionario grava sull’ente impositore.

Viene infine stabilito che le Pubbliche Amministrazioni di cui all’art. 1 comma 2 della L. 196/2009 non possono essere cessionarie dei crediti d’imposta derivanti dall’esercizio delle opzioni di cessione/sconto (art. 1 comma 1 lettera a) del D.L. 11/2023).

4. Crediti d’imposta energia e gas: estensione dell’ambito della comunicazione

Viene esteso l’ambito della comunicazione scadente il 16/3/2023 (si veda la nostra Tax & Legal Alert dell’1/3/2023) relativa ai crediti d’imposta energia e gas, ricomprendendo anche il credito d’imposta a favore delle imprese esercenti attività agricola e della pesca, in relazione alla spesa sostenuta per l’acquisto di carburante effettuato nel terzo trimestre 2022 a pena di decadenza dal diritto alla fruizione del credito non ancora utilizzato.

5. Proroga delle modalità di svolgimento semplificate delle assemblee nelle società di capitali

É stata confermata la possibilità, anche per le assemblee societarie convocate e tenute entro il 31/7/2023, dello svolgimento con le modalità a distanza (si veda la nostra Tax & Legal Alert #1 del 25/1/2022).

Si tratta di una ulteriore proroga della vigenza delle norme che consentono lo svolgimento in forma semplificata delle assemblee societarie (termine originariamente fissato al 31/7/2020 e oggetto di successive proroghe). Non è stato viceversa previsto, come accaduto per l’approvazione dei bilanci al 31/12/2021, alcun differimento di termini per l’approvazione dei bilanci al 31/12/2022, che, quindi, dovranno essere approvati nei termini ordinari (120 giorni), salvo che ricorrano le condizioni che consentono il rinvio a 180 giorni.

6. Informativa sulle provvidenze pubbliche: Proroga per l’applicazione delle sanzioni per l’anno 2023

In sede di conversione in Legge del Decreto Milleproroghe, è stato introdotto l’art. 22-bis con il quale viene prorogato all’1/1/2024 il termine per l’applicazione delle sanzioni irrogabili in caso di inadempimento degli obblighi di pubblicazione delle erogazioni pubbliche percepite nel 2022, da rendicontare nel 2023. In tal modo, sono concessi alcuni mesi in più per adempiere all’obbligo informativo.

7. Nuovo termine per gli Enti per deliberare lo stralcio dei ruoli e l’applicazione di istituti alternativi per la definizione della lite

L’art. 3-bis del c.d. “Decreto Milleproroghe”, introdotto in sede di conversione in Legge, ha previsto le seguenti due novità.

Da un lato, ha ampliato il novero degli istituti della “Pace fiscale” cui gli enti territoriali (i.e. Comuni, Regioni) possono aderire. In particolare, oltre alla già prevista possibilità per tali enti di aderire allo stralcio dei ruoli fino ad € 1.000 nonché alla definizione agevolata delle liti pendenti, si prevede la possibilità di adesione – per i tributi di propria competenza – anche agli istituti:

- della conciliazione agevolata (art. 1 commi 206-212 della L. 197/2022),

- della rinuncia agevolata al ricorso per cassazione (art. 1 commi 213-218 della L. 197/2022);

- remissione in bonis agevolata su piani di rateazione decaduti relativi a taluni procedimenti amministrativi deflattivi del contenzioso (accertamenti con adesione, reclami e mediazioni, conciliazione giudiziale; art. 1, commi 219 – 221 della L. 197/2022).

In questo modo si permette ai Comuni, entro il prorogato termine del 31/3/2023, di completare il “mosaico” degli strumenti di tregua fiscale introdotti dalla Legge di Bilancio 2023.

Dall’altro lato, ha esteso al 31/3/2023 il previgente termine del 31/1/2023 a disposizione degli enti locali per aderire allo stralcio dei ruoli fino ad € 1.000. In base a questa disposizione gli enti diversi dalle amministrazioni statali, agenzie fiscali ed enti pubblici previdenziali (i.e. Comuni, Regioni, Casse private professionali), entro la predetta data del 31/3/2023 possono, con delibera:

- decidere di non aderire affatto alla disciplina dello stralcio dei ruoli fino a € 1.000, evitando l’annullamento di tutte le somme ivi astrattamente rientranti all’integrale applicazione dell’annullamento automatico, secondo le regole fissate;

- all’opposto decidere di aderire all’annullamento integrale di tali ruoli, compresi interessi e sanzioni.

Se l’ente non delibera nulla entro tale termine opera, quale “terzo scenario”, lo stralcio parziale ossia uno stralcio limitato alle somme dovute a titolo di interessi di ritardata iscrizione a ruolo, interessi di mora e sanzioni amministrative. In altri termini, in questa terza ipotesi rimarrebbero a carico del debitore gli importi dovuti a titolo di tributo capitale, le spese di notifica e le eventuali spese per la procedura esecutiva. Per effetto della proroga al 31/3/2023 del termine di deliberazione, è stato altresì spostato al 30/4/2023 l’operatività dello stralcio automatico dei debiti.

Si ricorda, infine, che la procedura deliberativa degli Enti non riguarda la Rottamazione-quater dei carichi, misura che rimane pertanto accessibile a tutti i contribuenti con l’effetto di abbattere le sanzioni e gli interessi (i soli interessi nel caso di carichi costituiti da sole sanzioni), senza alcun intervento regolamentare o di adesione da parte degli enti territoriali.

8. Credito d’imposta per investimenti in beni strumentali – proroga del termine “lungo” per investimenti prenotati nel 2022

In sede di conversione in Legge del Decreto Milleproroghe, con l’introduzione dei commi 1-bis e 1-ter dell’art. 12 è stato prorogato:

- dal 30/6/2023 al 30/11/2023, il termine “lungo” per effettuare gli investimenti in beni materiali e immateriali “ordinari” prenotati entro il 31/12/2022;

- dal 30/9/2023 al 30/11/2023, il termine “lungo” per effettuare gli investimenti in beni materiali 4.0 prenotati entro il 31/12/2022 (si veda la nostra Tax & Legal Alert #2 del 30/1/2023).

9. Credito d’imposta per le sponsorizzazioni sportive

Viene esteso agli investimenti effettuati nel I trimestre 2023 (pagati con mezzi diversi dal contante) il credito d’imposta riconosciuto alle imprese, ai lavoratori autonomi e agli enti non commerciali che effettuano investimenti in campagne pubblicitarie, incluse le sponsorizzazioni, nei confronti di leghe che organizzano campionati nazionali a squadre nell’ambito delle discipline olimpiche e paraolimpiche ovvero società sportive professionistiche e società ed associazioni sportive dilettantistiche iscritte al registro CONI operanti in discipline ammesse ai Giochi Olimpici e paraolimpici e che svolgono attività sportiva giovanile (si veda la nostra Tax & Legal Alert del 17/3/2021).

Destinatari della sponsorizzazione sono soggetti che devono aver realizzato in Italia, nell’anno d’imposta precedente alla sponsorizzazione, ricavi tra € 150.000 e € 15.000.000, e non devono avere adottato il regime di tassazione agevolato previsto dalla L. 398/1991 (regime fiscale agevolati per Enti del Terzo Settore con il quali le imposte dirette vengono calcolate con metodo forfettario). Le domande dovranno essere presentate tramite l’apposita piattaforma on line. Il credito d’imposta è pari al 50% degli investimenti pubblicitari, nel limite massimo di € 10.000.

10. Ulteriore sospensione dei termini per le agevolazioni “prima casa”

Viene prolungata nuovamente dall’1/4/2022 al 30/10/2023 la sospensione dei termini relativi alle agevolazioni “prima casa” che da ultimo era stata prevista fino al 31/3/2022 (si veda la nostra Tax & Legal Alert 4# del 16/3/2022). La norma è destinata ad avere effetti retroattivi, comportando complessivamente la sospensione per il periodo dal 23/2/2020 al 30/10/2023 dei seguenti riferimenti:

- il termine di 18 mesi per il trasferimento della residenza nel Comune in cui si trova l’immobile acquistato;

- il termine di 1 anno (decorrente dall’acquisto agevolato) per l’alienazione della “vecchia” prima casa, nel caso in cui, al momento dell’acquisto, il contribuente fosse ancora titolare di diritti reali su una abitazione già acquistata con il beneficio;

- il termine di 1 anno per l’acquisto di un nuovo immobile da adibire ad abitazione principale, per evitare la decadenza dal beneficio goduto in relazione ad un immobile, alienato prima di 5 anni;

- il termine di 1 anno tra il “vecchio” acquisto agevolato e il nuovo, per maturare il credito d’imposta per il riacquisto della prima casa, di cui alla L. 448/1998, art. 7.

La sospensione implica che durante il periodo indicato i termini suddetti sono “bloccati” e ricominciano a scorrere o iniziano a decorrere dal 31/10/2023. Si precisa che tale norma è entrata in vigore il 28/2/2023 e, nonostante l’efficacia retroattiva, sono fatti salvi gli atti notificati dall’Agenzia delle Entrate fino al 28/02/2023 per il mancato rispetto dei termini per le agevolazioni “prima casa” e, pertanto, non è previsto il rimborso di quanto già versato.

11. Proroga di termini in materia di agevolazioni per l’acquisto della casa di abitazione

È prorogato dal 31/3/2023 al 30/6/2023 il termine di presentazione delle domande per l’accesso al Fondo di garanzia per la prima casa (c.d. “Fondo Gasparrini”) da parte di categorie prioritarie, ovvero giovani coppie, nuclei familiari monogenitoriali con figli minori, conduttori di alloggi IACP e giovani di età inferiore ai 36 anni, in possesso di ISEE non superiore a € 40.000 annui, richiedenti un mutuo superiore all’80% dell’immobile, compresi gli oneri accessori.

Per tali soggetti, la misura massima della garanzia è elevata all’80% della quota capitale.

È prorogata, inoltre, l’operatività della disposizione che concede la garanzia all’80% anche quando il tasso effettivo globale (TEG) è superiore al tasso effettivo globale medio (TEGM) per le domande presentate dall’1/12/2022 al 30/6/2023 che rispettano i requisiti di priorità e le altre condizioni richieste dall’art. 64, comma 1 del D.L. 73/2021.

12. Chiusura del programma “cashback”

Con riferimento al programma “cashback” – sospeso a partire dall’1/7/2021 – è stato previsto il termine di decadenza del 31/7/2023 entro il quale:

- inviare a PagoPA Spa le informazioni relative a rimborsi non ancora effettuati per dati errati o mancanti (ad esempio lacune in merito ai dati identificativi o all’IBAN del conto di accredito);

- instaurare controversie relative al suddetto programma, concernenti i rimborsi in denaro derivanti da acquisti effettuati mediante l’utilizzo di strumenti di pagamento elettronici.

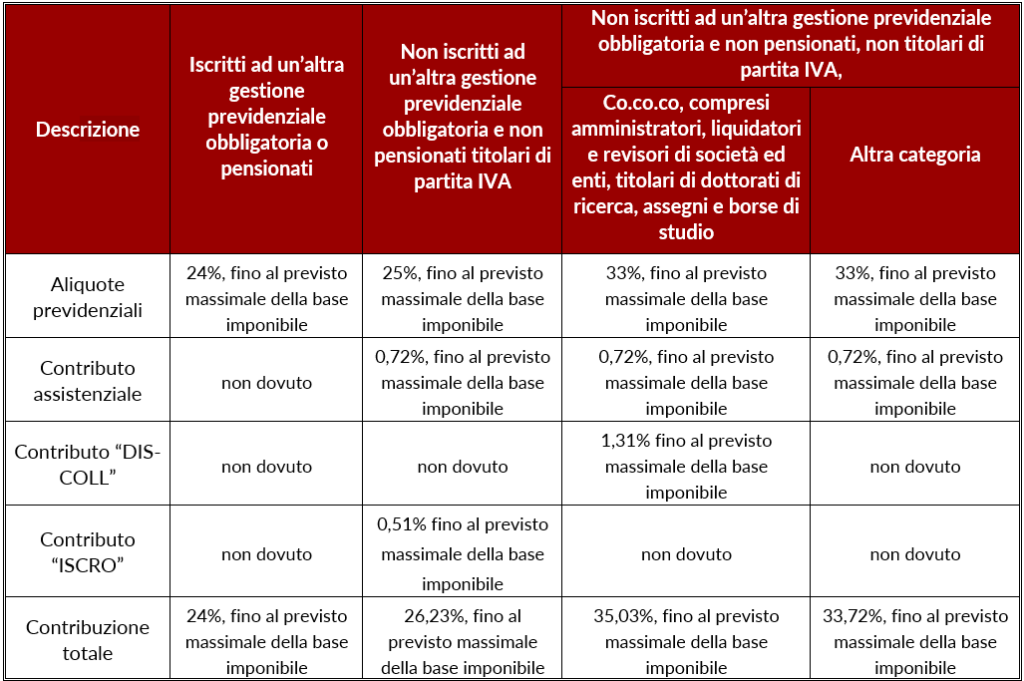

13. Aliquote gestione separata INPS per l’anno 2023

Con la Circolare in oggetto, l’INPS ha comunicato i valori aggiornati per il 2023 dei minimali e massimali di contribuzione e delle aliquote contributive dovute dai lavoratori iscritti alla gestione separata. La disciplina riguarda sia i lavoratori autonomi, per i quali l’aliquota è prevista nella misura del 33%, sia i professionisti senza cassa, per i quali l’aliquota è fissata nella misura del 25%, sia i collaboratori.

Per l’anno 2023 il massimale di reddito per gli iscritti alla gestione separata è pari ad € 113.520, mentre il minimale è pari ad € 17.504. Si riporta di seguito una tabella riepilogativa.

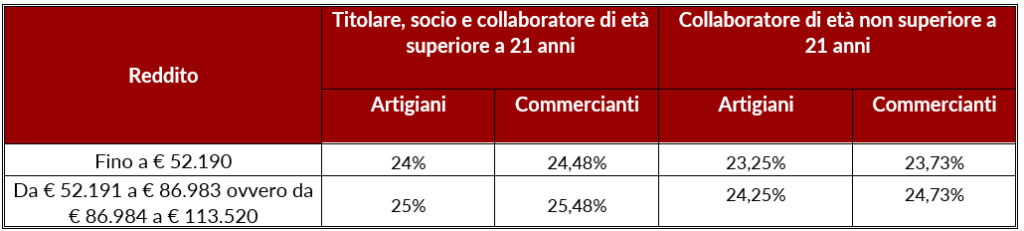

14. Aliquote contributive Artigiani e Commercianti per l’anno 2023

Con la Circolare in oggetto, l’INPS ha comunicato i valori aggiornati per il 2023 dei minimali e massimali di contribuzione e delle aliquote contributive dovuti dagli iscritti alla Gestione IVS artigiani e commercianti, determinati sulla base della variazione dell’indice ISTAT. Per l’anno 2023 il massimale di reddito entro il quale sono dovuti i contributi IVS è pari ad € 86.983 (€ 113.520 per i soggetti privi di anzianità al 31/12/1995), mentre il minimale è pari ad € 17.504.

Si riporta una tabella riepilogativa.

I contributi devono essere versati mediante i modelli di pagamento unificato F24.

Il versamento delle quattro rate dei contributi dovuti sul minimale di reddito deve essere effettuato alle scadenze che seguono:

- 16/5/2023;

- 21/8/2023;

- 16/11/2023;

- 16/2/2024.

In riferimento ai contributi dovuti sulla quota di reddito eccedente il minimale, il pagamento sarà effettuato entro i termini previsti per il pagamento delle imposte sui redditi delle persone fisiche a titolo di saldo 2022, primo acconto 2023 e secondo acconto 2023.

Si ricorda che i dati e gli importi utili per il pagamento della contribuzione dovuta da artigiani e commercianti sono pubblicati nel Cassetto previdenziale, nella sezione “Dati del mod. F24”. Attraverso tale opzione è possibile, inoltre, visualizzare e stampare il modello da utilizzare per effettuare il pagamento.

SCARICA IL DOCUMENTO

Iscriviti alla nostra Academy

Scopri i nostri servizi di Tax Compliance